Gå igenom denna snabba sammanfattning om kryptoskatteskulder om du är amerikansk medborgare.

Enligt IRS är alla kryptovalutatransaktioner som resulterar i vinst eller förlust skattepliktiga händelser. Detta innebär att kryptovalutor är under skattemyndighetens skanner när du säljer, bryter, satsar, byter, etc.

Så det är din skyldighet att redovisa eventuell vinst och förlust och lämna en inkomstskatterapport i enlighet med detta.

Innan vi går vidare, låt oss börja med detta avgörande…

Ansvarsfriskrivning: Vi är inte skatteexperter, och detta är inte skatterådgivning. Se IRS eller certifierade skatteexperter för kryptoskatterapportering.

Med det ur vägen, låt oss börja med huvudrätten.

Det var långt tillbaka den 9 januari 2009 när Satoshi Nakamoto gav oss Bitcoin. Som alla nya saker var folk skeptiska till denna datorvaluta och gjorde narr av den och dess troende.

Det första kryptoköpet någonsin med denna nya valuta var två pizzor för 10 000 Bitcoins den 22 maj 2010. Detta gladde kryptoversen, och sedan dess har entusiaster sett den 22 maj som Bitcoin Pizza Day, vilket markerar inträdet för datormynt in i dagens finansiella system.

Vi ligger ett decennium före, och krypto är en gammal historia nu.

Trots dess volatilitet och bedrägerierna som rutinmässigt skakar kryptovärlden, når dess adoption oöverträffade höjder, med över 420 miljoner kryptoanvändare, från och med 2023.

Som en bieffekt är skattemannen intresserad av att samla in sin ”rättvisa” andel.🙄

Så vi ska se hur kryptovinster beskattas, tillsammans med några exempel för att förenkla det.

Ska vi börja?

Innehållsförteckning

Kryptoskatt

Som vi redan har sagt, förväntas du rapportera alla kryptotransaktioner, oavsett vinst eller förlust.

För att göra saker tydligt har IRS delat in detta i två välkända kategorier:

- Kortsiktiga kapitalvinster: Om kryptotillgångar avyttras inom ett år eller mindre. Detta behandlas som typisk inkomst och beskattas enligt de federala inkomstskatteklasserna.

- Långsiktiga kapitalvinster: Om du håller på krypto i mer än ett år. Detta faller under kapitalvinstområdet.

Och baserat på detta utsätts din kryptoinkomst för olika skatteplattor, enligt nedan.

#1. Kortsiktiga kapitalvinster

Som nämnts ovan, vad man än gör av kryptotransaktioner inom ett år läggs till den totala inkomsten och beskattas enligt de givna IRS-skattetabellerna:

Tax RateSingle FilersMarried Filing Jointly or qualifying surviving spouseMarried Filing Separately Households Heads10%$0 to $11,000$0 to $22,000$0 to $11,000$0 to $15,70012%$11,001 to $44,725$22,001 to $89,450$11,001 to $44,725$15,701 to $59,85022%$44,726 to $95,375$89,451 to $190,750 $44,726 to $95,375$59,851 to $95,35024%$95,376 to $182,100$190,751 to $364,200$95,376 to $182,100$95,351 to $182,10032%$182,101 to $231,250$364,201 to $462,500$182,101 to $231,250$182,101 to $231,25035%$231,251 to $578,125$462,501 to $693,750$231,251 to $346,875$231,251 to $578,10037%$578,126 eller mer$693,751 eller mer$346,876 eller mer$578,101 eller merKälla: IRS Income Tax Brackets

Låt oss nu se några exempel.

För enkelhetens skull kommer vi endast att överväga de federala skatterna och anta att skattebetalaren (under 65 år) är en enskild filurare med kryptovinster som den enda inkomstkällan. Dessutom tar vi inte hänsyn till några undantag, avdrag, transaktionsavgifter etc.

Exempel 1: John köpte 100 GTH för $1600 och sålde dem alla när priset rasade till $1850 efter några månader.

Lösning: Detta är ett extremt enkelt fall som involverar en enskild tillgång och en enda skattepliktig händelse.

Låt oss börja med att beräkna den totala beskattningsbara inkomsten.

Skattepliktig inkomst = (1850-1600 $)*100

=25 000 USD

Total skatt = 10 % av 11 000 USD + 12 % av (25 000–11 000)

=1 100 USD + 1 680 USD

=2 780 USD

Så det här var det enklaste fallet, med skattebetalaren som investerade i en tillgång och sålde den inom samma år. Det är viktigt att notera varje transaktion och tillhörande kostnader du betalar eller får för beräkningarna senare.

Exempel 2: Melissa har köpt 100 GTH för $1600 per styck. Därefter bytte hon 50 GTH värda $1800 vardera för att få totalt 360 VNB till $250 per mynt. Slutligen tog hon ut alla mynt när GTH och VNB var $1900 respektive $235.

Lösning: Låt oss först förstå de skattepliktiga händelserna.

Först: GTH-VNB-börsen. Melissa förvärvade GTH för $1600 och bytte ut det när GTH hoppade till $1800 för att få VNB till det verkliga marknadsvärdet på $250 per mynt.

I synnerhet betraktar IRS ett utbyte som en försäljningshandling följt av köp. Så även om köp är skattefritt, medför det skatt att sälja GTH för krypto eller fiat och räknas som en skattepliktig händelse.

För det andra: Säljer de återstående 50 GTH för $1900 styck.

För det tredje: Säljer 360 VNB för $235 styck.

Det är alltså totalt tre skattepliktiga händelser.

Skattepliktig inkomst = (1800-1600 $)*50 + (1900-1600 $)*50 + [($235-$250)*360 or $3,000, whichever is less]

=10 000 USD + 15 000 USD – 3 000 USD

=22 000 USD

** Även om den faktiska förlusten var $5 400, kan man inte kräva mer än $3 000 under ett skatteår. Resten ($2 400) kan dock användas för att kompensera för vinsterna under de följande åren.

Total skatt = 10 % av 11 000 USD + 12 % av (22 000 USD–11 000 USD)

=1 100 USD + 1 320 USD

=2 420 USD

Vi har sett Melissa byta ut hälften av sin GTH mot VNB och senare sälja ut allt. Den slutliga handeln var blandad för henne, med en lönsam försäljning av GTH samtidigt som hon ådrog sig förluster med VNB.

Noterbart minskade detta också hennes skatteskulder med $5 400.

Jag antar att du fick idén om kortsiktiga kapitalvinster. Rapportera allt, behandla det som din standardinkomst, och du är igång.

Du kan dock bli mer skatteeffektiv genom att sikta på långsiktiga investeringar, förutsatt att du har räknat ut kryptovolatiliteten.

#2. Långsiktiga kapitalvinster

Mer än ett år – detta är mantrat för långsiktig vinst. Följaktligen skiljer sig skatteklasserna också:

Skattesatser med filersparad inlämnande gemensamt eller överlevande avuttagande arkivering separathouseholds Heads0%0- $ 41,6750- $ 83,3500- $ $ 41,6750- $ 55,80015%41,676 till $ 459,750 $ 83,351 till 517,200 $ 517 201 USD och mer 258 601 USD och mer 488 501 USD och mer Källa: IRS Capital Gains

Se, bara hålla i över ett år hjälper dig att spara skatt bekvämt. Men ändå, för att påminna dig, kan vissa kryptoinvesteringar brinna till aska på ett år, eftersom vi redan ser frekventa nosedives över natten.

Låt oss ta några fler fall, denna gång med hänsyn till den förvirrande kryptomining-inkomsten. För följande exempel lägger vi till ytterligare ett antagande om att kortsiktiga skatter och kapitalvinster förblir desamma över tiden.

Exempel 3: Kyle bröt sex Chitcoins (CTC) värda $19 000 vardera. Han bytte omedelbart en CTC mot 3 800 Koldabots (KOT). Efter två år likviderade Kyle hela sin portfölj när CTC och KOT var $22 000 respektive $6.

Lösning: Viktigt är att kryptoskatterna kommer att betalas i två komponenter, som äger tre skattepliktiga händelser.

Eftersom IRS behandlar Mining (och Staking-belöningar) som inkomst, kommer sex CTC direkt att lägga till Kyles inkomst (kortsiktiga vinster). Dessutom kommer vi att beräkna långsiktiga skatter för hans slutliga försäljning på fem CTC och 3 800 KOT.

Så vi delar upp skatteberäkningarna i två avsnitt.

a) Kortfristiga skatter som ska betalas samma år:

Skattepliktig inkomst: 6*19 000 $ = 114 000 $

Så, skulle du betala skatt på $114 000?

Nej. Lyckligtvis kommer det att vara mycket mindre baserat på de avdrag du kommer att njuta av, inklusive för gruvutrustning, fastigheter, elektricitet, etc. Dessutom innehåller din status som hobbyist eller professionell gruvarbetare några klausuler som behövs för att spåra den slutliga beskattningsbara inkomsten.

Men låt oss gå vidare eftersom vi tar exemplen som de är och utan några avdrag, undantag etc.

Total kortsiktig skatt = 10 % av 11 000 USD + 12 % av (44 725 USD–11 000 USD) + 22 % av (95 375 USD–44 725 USD) + 24 % av (114 000 USD–95 375 USD)

= 20 760 USD

b) Långsiktiga skatter som ska betalas efter försäljning:

Detta kommer att betalas för de vinster som Kyle haft på CTC och KOT sedan hans köp för två år tillbaka.

Skattepliktig inkomst= ($22 000-$19 000)*5 + ($6-$5)*3800

=18 800 USD

Eftersom detta kommer under basplattan (<$41 675), och det inte finns någon långsiktig kapitalvinstskatt för avkastningen.

Se, det här är det fina med långsiktiga investeringar.

Avslutningsvis kommer Kyle att betala 20 760 USD samma år för gruvdrift av CTC som kortsiktig skatt och är fri från någon långsiktig skatteskuld.

Obs: Vi kunde ha observerat en annan skattepliktig händelse med utbyte av en CTC mot 3 800 KOT. Men eftersom utbytet skedde omedelbart efter gruvdrift, genererade detta noll vinster.

Du har väl ingen huvudvärk? Eftersom manuella skatteberäkningar är tråkiga och riskerar fel för någon med många affärer per månad.

Hur kommer du till exempel att beräkna kort- eller långtidsskatt om du säljer två av tre BTC, alla köpta med olika kostnadsbasis (köppris)? Här kommer redovisningsmetoderna – LIFO, FIFO, HIFO eller Specifikt ID – in i bilden.

Förutom de normala transaktionerna behandlar IRS även airdrops och krypto som tas emot från hårda gafflar som inkomst som alla måste rapportera. Och det finns massor av klausuler som man kan missa, vilket leder till felräkningar och felaktig rapportering.

Krypto skattekalkylatorer

Följaktligen föreslår vi att du använder de nedan nämnda kryptoskattekalkylatorerna för pro-handlare.

#1. CoinLedger

CoinLedger är en premium kryptoskattekalkylator med funktioner som hjälper dig att göra krypto enkelt.

Funktioner:

- Portföljspårning

- Stöd för 10 000+ kryptovalutor

- Obegränsad utbytessynkronisering

- DeFi-stöd

- FIFO, LIFO och HIFO

- Skatteborttagning

Man kan registrera sig med CoinLedger, importera alla transaktioner, se kapitalvinster eller förluster och spåra portföljer gratis. Endast nedladdning och kontroll av fullständiga skatterapporter behöver ett abonnemang.

Dessutom integrerar CoinLedger fint med skattemjukvara som TurboTax Online, TurboTax Desktop, TaxACT, etc. Dessutom kommer du att ha tillgång till skatterapporter, inklusive IRS Form 8949, kapitalvinster, positioner i slutet av året, etc.

Slutligen kan du prova premium CoinLedger-planer utan risk, eftersom alla kommer med en 14-dagars pengarna-tillbaka-garanti.

#2. Sammanfattning

Det bästa med Accointing är en gratisversion för upp till 25 transaktioner. Detta är lika kraftfullt, med en nuvarande begränsning av att rapportera högst 50 000 transaktioner per portfölj.

Funktioner:

- Portföljspårning

- Mer än 20 000 kryptovalutor stöds

- Anpassade prisaviseringar

- Portföljsegmentering

- Social delning

- FIFO, LIFO och HIFO

- NFT-stöd

Förutom dessa standardgodsaker, drar man också nytta av Accointings kryptomarknadsentimentanalysverktyg. Dessutom kan man välja en att föredra fiat-valuta för att bättre mäta den nuvarande portföljstorleken.

Accointing stöder också populär programvara för skatteregistrering och manuell ändring av alla kryptos prisuppgifter. Och det är kompatibelt med ICO, airdrops, gruvdrift, staking, etc., för att bli en enda kryptoskattmjukvara.

Sammantaget gör Accointing jobbet för nybörjare, och även proffshandlare har en generös 30-dagars pengarna tillbaka för att testa vattnet på djupet.

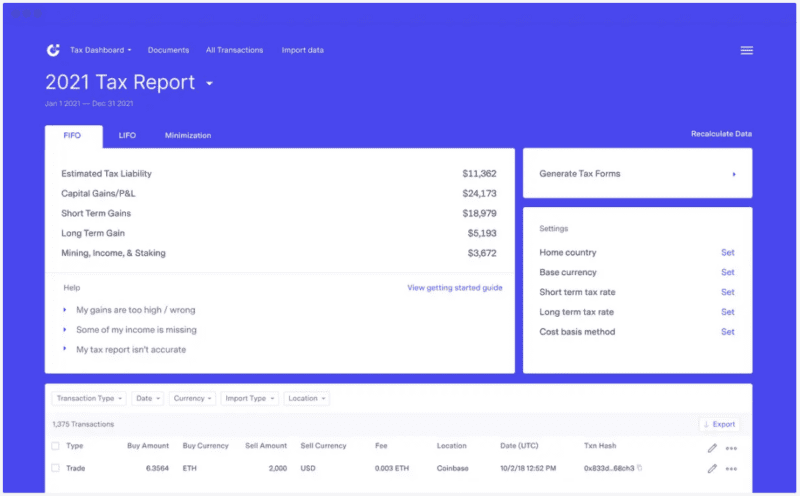

#3. TokenTax

Förutom att vara ett kryptoskatteverktyg, fungerar TokenTax som en fullservice skatteredovisningstjänst för sina VIP-plananvändare.

Funktioner:

- Portföljspårning

- DeFi & NFT-stöd

- Marginal och terminshandelskompatibilitet

- Skatteborttagning

- Utmärkt rapportering

- Skatteförhandsgranskning

Dessutom genererar TurboTax automatiskt skatteformulären du behöver när du arkiverar med dem eller någon annanstans.

En annan höjdpunkt i TurboTax är felavstämning, som handlar om att exakt hitta saknad data och rapportera. Dessutom fungerar detta globalt, oavsett var du befinner dig.

Den rapporterar separat om Ethereum-gasavgifter, gruv- och insatsintäkter, etc., vilket ger dig välbehövlig insikt för att strategisera kryptoinvesteringar.

Slutligen, den enda nackdelen jag kunde se är frånvaron av en gratisversion, en testversion eller till och med någon form av återbetalningspolicy.

Kryptoskatter på ett enkelt sätt!

Crypto är fortfarande nytt när det gäller skatt, och det är bara normalt att missa vissa aspekter, vilket kan spara några pengar eller få dig att rapportera felaktigt.

I ett sådant fall av otaliga klausuler och komplexitet är kryptoskatteverktyg som Accointing en livsräddare. Medan vi bara har listat ett fåtal, finns det några fler kryptoskatteprogram som man kan kontrollera för fler alternativ.

Ha en bra dag!

PS: Här är några IRS-guider som du kanske vill ta en titt på: